Do Ośrodka Doradztwa Finansowego i Konsumenckiego w Krakowie zgłosiła się Pani Ania, która zaciągnęła zobowiązanie w instytucji pozabankowej na kwotę 3 000 zł na 720 dni. Po analizie umowy klientka odkryła, że kwota do spłaty to 6 500 zł, z czego 322,32 zł tytułem odsetek, 3 177,68 zł tytułem prowizji i opłaty przygotowawczej. Pani Ania chciała uzyskać informację, czy musi spłacać całość kwoty z tak niekorzystnej umowy?

Jak obliczyć maksymalne pozaodsetkowe koszty kredytu?

Przepisy ustawy o kredycie konsumenckim (dalej: „Ustawa”) wskazują, jakie mogą być maksymalne pozaodsetkowe koszty kredytu (dalej: „MPKK”). W żadnym wypadku pozaodsetkowe koszty nie mogą być wyższe, niż całkowita kwota kredytu, tj. kwota, która została wypłacona Ci do ręki. Zgodnie z art. 36a ustawy:

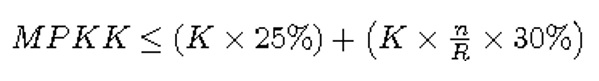

Maksymalną wysokość pozaodsetkowych kosztów kredytu oblicza się według wzoru:

w którym poszczególne symbole oznaczają:

- MPKK – maksymalną wysokość pozaodsetkowych kosztów kredytu,

- K – całkowitą kwotę kredytu,

- n – okres spłaty wyrażony w dniach,

- R – liczbę dni w roku.

W przypadku Pani Ani obliczenia przedstawiają się następująco:

MPKK< (3000 x25 %) + (3000 x 720/365 x 30%) = 2 525,34 zł

Z umowy wynika, że koszty kredytu (prowizje i opłata) wynoszą 3 177,68 zł, czyli są dużo wyższe niż MPKK wyliczone dla umowy, a nawet wyższe niż całkowita kwota kredytu. Pożyczkodawca dopuścił się naruszenia ustawy.

Pozaodsetkowe koszty kredytu nie mogą:

- w skali 6 miesięcy przekroczyć 40% całkowitej kwoty kredytu (25% + 15%);

- w skali 1 roku 55% (25% + 30%);

- w skali 2 lat 85% (25% + 60%);

a w każdym wypadku 100% całkowitej kwoty kredytu, stosownie do art. 36a ust. 2 Ustawy (zob. uzasadnienie do projektu ustawy o zmianie ustawy o nadzorze nad rynkiem finansowym, ustawy – Prawo bankowe oraz niektórych innych ustaw, druk sejmowy Nr 3460 z 2.6.2015 r., s. 21).

Pozaodsetkowe koszty kredytu

Zgodnie z przepisami ustawy o kredycie konsumenckim wszystkie koszty, które konsument ponosi w związku z umową o kredyt konsumencki stanowią pozaodsetkowe koszty kredytu. Są nimi w szczególności wszelkie opłaty, prowizje, koszty ustanowienia zabezpieczeń, w tym koszty notarialne, które konsument jest zobowiązany uiścić na rzecz kredytodawcy w celu otrzymania kredytu.

Sankcja kredytu darmowego

W przypadku naruszenia przez kredytodawcę m.in. art. 36a Ustawy konsument, po złożeniu kredytodawcy pisemnego oświadczenia, zwraca kredyt bez odsetek i innych kosztów kredytu należnych kredytodawcy w terminie i w sposób ustalony w umowie.

W takim wypadku Pani Ania powinna złożyć oświadczenie swojemu pożyczkodawcy ze wskazaniem naruszenia, wnioskiem o zaliczenie wcześniejszych wpłat na należny kapitał i skorzystaniem z uprawnień z art. 45 Ustawy. Kredyt powinien być spłacony do kwoty 3000 zł w terminach i kwotach wyrażonych w umowie/harmonogramie.

Zanim podpiszemy umowę sprawdźmy, czy kredytodawca naliczył koszty zgodnie z przepisami prawa.

Jeśli podpisaliśmy umowę ale mamy do niej zastrzeżenia, sprawdźmy ją.

- Przypomnij sobie ile środków otrzymałeś od pożyczkodawcy.

- Sprawdź w umowie ile wynosiły prowizje, opłaty, dodatkowe koszty.

- Sprawdź, na jaki okres został zaciągnięty kredyt (na ile dni).

- Skorzystaj ze wzoru dostępnego powyżej lub z internetowych kalkulatorów maksymalnych kosztów pozaodsetkowych.

- Jeśli okaże się, że prowizje są wyższe od dozwolonych przez ustawę: złóż oświadczenie swojemu kredytodawcy.

- Spłać kredyt tylko do kwoty, którą pożyczyłeś.

Uprawnienie do złożenia oświadczenia i spłaty tylko kapitału, wygasa po upływie roku od dnia wykonania umowy (spłaty całości).

Co prawda, sankcja kredytu darmowego powstaje z mocy prawa i powinna zostać wzięta przez sąd pod uwagę z urzędu, to może się okazać, że twój pożyczkodawca zignoruje twoje oświadczenie i pójdzie do sądu. Jeśli twój dług jest już na etapie sądowym, w sprzeciwie od nakazu sądowego możesz ponieś zarzut naruszenia przepisów ustawy o kredycie konsumenckim.

W przypadku naruszeń przepisów konsumenckich warto skorzystać także z pomocy Miejskich/Powiatowych Rzeczników Konsumentów. Dysponują oni wachlarzem instrumentów prawnych, m.in. mogą wystąpić z interwencją u twojego pożyczkodawcy. Zawsze możesz sam złożyć skargę do Prezesa Urzędu Ochrony Konkurencji i Konsumentów na naruszenie zbiorowych praw konsumentów, aby pożyczkodawca nie gnębił innych konsumentów.