W tym tekście przedstawiamy przejmujące historie zadłużonych, niekiedy pełne ludzkich dramatów. Historie zakończone szczęśliwie, bowiem te osoby opisane poniżej dostały szansę na nowe życie bez długów na podstawie ogłoszonej wobec nich upadłości konsumenckiej. A stało się to także dzięki wsparciu ze strony Stowarzyszenia Krzewienia Edukacji Finansowej i Ośrodków Doradztwa Finansowego i Konsumenckiego.

Od kilkunastu lat nasze Ośrodki wspierają osoby i rodziny dotknięte problemem nadmiernego zadłużenia. Jest to ogromny problem społeczny, z którym boryka się obecnie w Polsce ok. 2,3 miliona osób. Jeszcze do końca ubiegłego roku osoby nadmiernie zadłużone nie miały szans na wsparcie z instytucji państwowych czy samorządowych. Zadłużenie nie było podstawą do ubiegania się o wsparcie z ośrodka pomocy społecznej. Jeśli dłużnik nie był alkoholikiem, narkomanem to nie miał gdzie szukać pomocy. Trzeba jednocześnie podkreślić, że spośród kilkunastu tysięcy zadłużonych, którzy skorzystali z pomocy Ośrodków Doradztwa SKEF na przestrzeni ostatnich 15 lat, w zdecydowanej większości były to osoby, które znalazły się w tragicznej sytuacji zupełnie nieoczekiwanie, z powodu okoliczności od nich niezależnych, jak utrata pracy, choroba, czy na skutek nieuczciwych praktyk sprzedawców usług finansowych, czy wzrost kursu franka szwajcarskiego.

Z początkiem tego roku obowiązują nowe przepisy dotyczące tzw. upadłości konsumenckiej, znacznie ułatwiające pozbycie się ciężaru nadmiernego zadłużenia. Z miesiąca na miesiąc rośnie ilość wniosków składanych przez zadłużonych do sądów gospodarczych jak również zwiększa się liczba ogłoszonych upadłości. W maju orzeczono aż 156 upadłości. Jest nam niezmiernie miło, że dzięki wsparciu specjalistów z Ośrodków Doradztwa Finansowego SKEF, już siedmiu zadłużonym, którym przygotowaliśmy wnioski do sądów, została ogłoszona upadłość. Oto historie tych osób, które jeszcze wczoraj przeżywały koszmar zmagania się długiem, którego nie byli w stanie spłacić, a dziś mówią, że chce się im się żyć!

Poręczyłam kredyt znajomemu, teraz jestem bankrutem

To historia kobiety, o dobrym sercu, jak to się mówi otwartej na potrzeby drugiego człowieka. Przyjaciółka poprosiła o poręczenie kredytu. Znały się dobrze, ufały sobie. Klientka zgodziła się. Regularnie i bez problemów spłacała także swoje wcześniejsze zobowiązania wobec banku. Kto by przewidział, że po kilku miesiącach znajoma straci pracę i przestanie spłacać zadłużenie. Bank wypowiedział umowę i skierował sprawę na drogę postępowania sądowego, wobec kredytobiorcy jak i poręczyciela. Wkrótce komornik, w toku postępowania egzekucyjnego, dokonał zajęcia połowy jej wynagrodzenia za pracę. Jako, że przyjaciółka była bez pracy i dochodów, postępowanie egzekucyjne skupiło się na naszej klientce. Już niebawem utraciła płynność finansową, co doprowadziło do problemów ze spłatą posiadanego kredytu. Utrata połowy dochodów sprawiła powstanie zaległości w opłatach czynszowych oraz w płatnościach za gaz i energię elektryczną. W pewnym momencie na klientkę lawinowo spadły zawiadomienia o wszczynaniu kolejnych egzekucji. Wysokość zadłużenia rosła w zatrważającym tempie.

W marcu 2015 roku klientka wniosła do Sądu Rejonowego, Wydział Gospodarczy ds. upadłościowych i naprawczych wniosek o ogłoszenie upadłości osoby fizycznej nieprowadzącej działalności gospodarczej. Pod koniec maja sąd wydał postanowienie, ogłaszając względem klientki upadłość konsumencką.

Zmogła go depresja

Ukończył studia, miał wiele pomysłów na swoje życie. Udało się mu zdobyć pracę w dobrej firmie. Pozostał jedynie do spłaty kredyt studencki. Niestety, zaczęły się problemy ze zdrowiem. Nagłe i irracjonalne napady lęku i paniki pojawiły się pod koniec 2011 roku. Z miesiąca na miesiąc przybierały na sile, aż były na tyle duże, że w sierpniu 2013 r. musiał rozwiązać umowę o pracę. Przez kolejne pół roku przebywał na zwolnieniu lekarskim pod opieką lekarza psychiatry. Łudził się, że może wszystkie lęki równie nagle odejdą, tak samo jak nagle przyszły. Niestety tak się nie stało. W związku z problemami natury depresyjno-lękowej nie jest w stanie podjąć jakiegokolwiek zatrudnienia. – Obecne problemy finansowe dodatkowo bardzo negatywnie wpływają na moją kondycję psychiczną. Czuję się bardzo przytłoczony moją sytuacją finansową, bo zdaję sobie sprawę, że długi wciąż rosną. Czasem mam naprawdę bardzo czarne myśli. Poczuwam się do swoich długów i chciałbym je spłacić – przyznał w rozmowie klient Ośrodka Doradztwa SKEF.

W kwietniu 2015 roku klient wniósł do Wydziału Gospodarczego ds. upadłościowych i naprawczych Sądu Rejonowego, wniosek o ogłoszenie upadłości osoby fizycznej nieprowadzącej działalności gospodarczej. Już po 10 dniach sąd wydał postanowienie, ogłaszając względem klienta upadłość konsumencką. O tym fakcie zostaliśmy poinformowani telefonicznie już następnego dnia. Tym razem głos młodego człowieka był pełen radości, zupełnie nie przypominał człowieka z problemami depresyjno-lękowymi, tego gościa sprzed kilku tygodni. – Teraz chce się żyć! – rzucił na koniec rozmowy.

Upadł nasz zakład pracy

Do sierpnia 2000 r. pracowali w jednej fabryce. Wiedli zwyczajne życie, mieszkanie w bloku, blisko zakładu, z którym byli związani od początku swojej kariery zawodowej. Brakowało kilku lat do emerytury. Bez trudu regulowali swoje comiesięczne zobowiązania względem banku. Kto by się spodziewał, że nagle ich zakład pracy zostaje zlikwidowany. Oboje przechodzą na zasiłek przedemerytalny, ich dochody dramatycznie spadają. Dopiero po dwu latach przyznana zostaje wcześniejsza emerytura. Jak by było mało nieszczęść, mąż klientki przebył udar mózgu, i teraz musiała zająć się opieką nad chorym i jego kosztowną rehabilitacją. Było ciężko, brak płynności finansowej powodował zaległości w spłatach. Zadłużenie rosło, doszły niespłacane karty kredytowe, które wcześniej banki ochoczo oferowały z szybko rosnącymi limitami. Wkrótce komornik, w toku postępowania egzekucyjnego, dokonał zajęcia emerytur. Pomimo egzekucji komorniczej trwającej przez ponad 5 lat kwota zadłużenia szybko się powiększała.

W kwietniu 2015 roku został złożony do Wydziału Gospodarczego ds. upadłościowych i naprawczych Sądu Rejonowego, wniosek o ogłoszenie upadłości osoby fizycznej nieprowadzącej działalności gospodarczej. Sąd, po rozpatrzeniu sprawy wydał postanowienie, ogłaszając względem obojga małżonków, upadłość konsumencką.

Mąż chciał dobrze, ale się przeliczył

– Mąż zaciągnął zobowiązanie w banku na samochód i zapewniał, że będzie go spłacał bez uszczerbku na finanse naszej rodziny. Byłam przeciwna tej decyzji, bo w tym czasie nie pracowałam, a zajmowałam się domem i wychowaniem dzieci. Jednak uległam sugestii męża – tak opowiada swoją historię kolejna osoba, która skorzystała ze wsparcia Ośrodka Doradztwa SKEF przy przygotowaniu wniosku do sądu.

Po roku auto zostało zniszczone w kolizji, mąż klientki przestał spłacać zobowiązanie nie informując o tym fakcie żony. Cała sprawa przerosła go zdecydowanie. Przeliczył się a w dodatku wpadł w depresję. W kwietniu 2012 r. zrezygnował z pracy i do chwili obecnej nie pracuje, nie łoży na dom, jest kompletnie wycofany. W tej sytuacji klientka podjęła pracę zarobkową by utrzymać rodzinę. Cały ciężar utrzymania rodziny, wychowania dwójki dzieci w wieku szkolnym wzięła na siebie. Ale jak utrzymać rodzinę za 1500 zł i z czego spłacić kredyt?

W maju 2015 roku został złożony do Wydziału Gospodarczego ds. upadłościowych i naprawczych Sądu Rejonowego, wniosek o ogłoszenie upadłości osoby fizycznej nieprowadzącej działalności gospodarczej.

Trudno o pracę w Łowiczu

Jestem po rozwodzie, mam na utrzymaniu uczącą się córkę. Z alimentami różnie. Do sierpnia 2009 r. raty kredytu zaciągniętego na remont mieszkania były spłacane bez opóźnień. W tym czasie mojego pracodawcę dopadł jednak kryzys, wśród zwolnionych pracowników byłam i ja. Wiele miesięcy bez dochodów, było naprawdę ciężko, a o nowej pracy, gdy ma się 50 lat można pomarzyć. Zaległości w spłacie rat spowodowały wypowiedzenie umowy. Kwota zaciągniętego kredytu w 2009 r. wynosiła 20 tys. zł, teraz urosła do kwoty 55 tys. zł. i nie mam możliwości uwolnić się od rosnącego wciąż długu. Teraz poprawiła się sytuacja pracodawcy, cieszę się, że mogłam wrócić do pracy, choć umowa jest sezonowa, od października do lipca, a żyć trzeba cały rok – tak kończy swoją opowieść klientka Ośrodka Doradztwa.

Ale i ta historia zakończyła się pozytywnie. W kwietniu 2015 roku został złożony do Wydziału Gospodarczego ds. upadłościowych i naprawczych Sądu Rejonowego, wniosek o ogłoszenie upadłości osoby fizycznej nieprowadzącej działalności gospodarczej. Sąd, po rozpatrzeniu sprawy wydał postanowienie, ogłaszając wobec klientki upadłość konsumencką.

Następne historie osób nadmiernie zadłużonych opublikujemy niebawem.

Waldemar Szkiela

Pogotowie dla zadłużonych

Stowarzyszenie Krzewienia Edukacji Finansowej dostrzegając potrzebę edukowania i wsparcia dla osób borykających się z problemami finansowymi uruchomiło w 2001 roku w Gdyni pierwszy Ośrodek Doradztwa Finansowego i Konsumenckiego oferujący bezpłatne porady finansowo-prawne. Obecnie sieć ODFiK obejmuje pięć placówek, zlokalizowanych w Gdyni, Warszawie, Krakowie, Wrocławiu i Białej Podlaskiej. Z roku na rok odnotowujemy wzrost zainteresowania pomocą świadczoną przez Ośrodki, co dowodzi, że problem nadmiernego zadłużenia i niewypłacalności jest stale obecny, a dostęp do bezpłatnego poradnictwa finansowego i prawnego – niezbędny.

Podsumowanie roku 2014

W 2014 roku, specjaliści z Ośrodków Doradztwa Finansowego i Konsumenckiego udzielili ponad 1000 porad zgłaszającym się o pomoc konsumentom. Najwięcej, bo aż 565 spraw dotyczyło szeroko rozumianego zadłużenia. Zdecydowana większość konsumentów miała problem ze spłatą swoim zobowiązań pieniężnych. Statystyki wskazują, że kobiety znacznie częściej niż mężczyźni zwracają się o pomoc w rozwiązaniu problemów finansowych. Blisko połowa klientów zdecydowała się na skorzystanie z porad w trakcie bezpośredniego spotkania z doradcą.

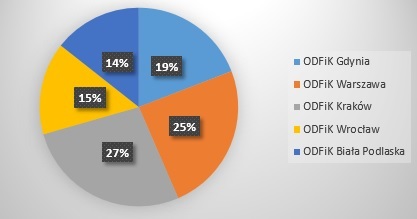

Poniższy wykres prezentuje procentowy udział poszczególnych Ośrodków Doradztwa Finansowego i Konsumenckiego w ogólnej liczbie udzielonych porad w 2014 roku.

Rekordowa liczba porad konsumenckich

W okresie od stycznia do czerwca 2015 r. z pomocy Ośrodków Doradztwa Finansowego i Konsumenckiego skorzystało 822 klientów, czyli o ponad 64% więcej niż w tym samym okresie w roku ubiegłym.

Najliczniejszą grupę klientów stanowiły osoby zainteresowane konsumencką procedurą upadłościową. Specjaliści ODFIK sporządzili dotychczas 30 wniosków o ogłoszenie upadłości, z czego sądy wydały decyzję w 10 sprawach, w tym 9 pozytywnych.

Znowelizowana ustawa Prawo upadłościowe i naprawcze, regulująca kwestię upadłości konsumenckiej, jest szansą dla wielu niewypłacalnych konsumentów na skuteczne oddłużenie i rozpoczęcie nowego życia bez długów. Specjaliści z Ośrodków Doradztwa Finansowego i Konsumenckiego w szerokim zakresie wspierają osoby, chcące ogłosić upadłość konsumencką. Zgłaszający się konsumenci mogą liczyć na pomoc w sporządzaniu wniosku o ogłoszenie upadłości, wsparcie w gromadzeniu niezbędnych dokumentów oraz uzyskanie odpowiedzi na pytania związane z całą procedurą upadłościową.

Dane kontaktowe biur ODFiK można znaleźć w zakładce „Pogotowie dla zadłużonych” lub klikając odpowiednią mapkę na stronie głównej.

Katarzyna Kołodziejczyk